近日,国联证券与民生证券的并购重组进程取得了显著进展。国联证券发布了《国联证券股份有限公司发行股份购买资产并募集配套资金暨关联交易报告书(草案)》(上会稿),标志着此次并购重组已进入实质性阶段。

根据当前流程,并购还需完成三大步骤:首先是获得证监会对股东变更事宜的核准;其次,需通过上交所的审核并获得证监会的注册同意,其中上交所审核的内容正是本次上会稿;最后,还需满足其他可能由相关法律法规或监管部门要求的批准、核准、备案或许可条件。

双方对于此次并购重组充满期待,认为能够打造一家业务规模庞大、资本实力雄厚、市场影响力显著的大型券商。通过结合无锡市的产业优势和股东资源、上海市的金融资源和人才优势,双方将实现业务地域版图的融合、客户与渠道资源的共享,以及业务优势的互补与协同,从而优化上市公司业务的结构和区域布局,实现跨越式发展。

多数观点认为,国联证券通过此次外延式并购,能够迅速扩大规模,为未来跻身头部券商序列奠定基础。在并购方案上,国联证券采取了“换股+定增配套资金”的方式,方案经历了一次小调整。因民生证券股份回购及无偿收回,员工持股平台参与重组的标的资产减少,原交易对方中国泛海控股集团有限公司退出,标的资产范围及交易对方进行了相应调整。

根据上会版方案,国联证券通过发行股份购买民生证券的股份比例调整为99.26%,对应股数变更为112.89亿股,交易总作价为294.92亿元。交易对方包括无锡市国联发展(集团)有限公司和其他45名股东。国联证券还计划向不超过35名特定投资者发行A股股份,募资总额不超过20亿元,全部用于增资民生证券,发展其财富管理业务和信息技术。

在股权结构上,国联集团等6名一致行动人的合计持股比例从48.60%下降至39.99%,但仍保持了较大的影响力。国联集团及其一致行动人仍是上市公司的控股股东和实际控制人,无锡市国资委为实际控制人,控制权不会因此次交易发生变更。国联集团的持股比例从19.21%提升至24.77%,其他股东的持股比例因总股本增加而有所下降。

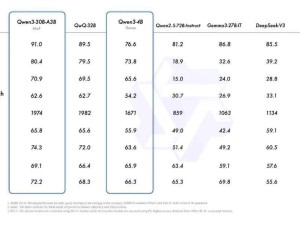

市场最为关注的是并购后的整合效果。根据上会稿中的《备考审阅报告》,以2024年第一季度财务数据为基数,此次交易将使上市公司的资产规模、归母净利润均大幅增加。其中,营业收入增长了613.14%,资产增长了77.29%,所有者权益增长了162.02%,归属于母公司股东的净利润增长了144.08%。这显示出并购后上市公司财务指标的显著提升。

分析师指出,并购后国联证券的净资产规模将跻身行业前列,综合实力将得到显著增强。通过与民生证券的投行优势、区域布局形成协同,国联证券将提升业务竞争力,并在吸收兼并后大幅提升净资本与综合实力。两家券商在业务方面具有较强的结构和区域优势互补性,民生证券在投资银行业务方面实力突出,而国联证券在财富管理、基金投顾等方面具有鲜明特色。

在整合规划上,国联证券与民生证券已向证监会报送了行政资格审批申请文件,包括具体整合时间计划或阶段性工作安排。两家券商将根据不同业务特点和整合难易程度,稳妥推进资产、业务、机构、人员的整合工作。整合过程中,双方将确保业务协同效用发挥充分,资产安全切换或划转,组织架构及制度体系并轨或统一,人员队伍专业能力和凝聚力不断增强。

为确保整合平稳过渡,国联证券与民生证券将采取多项措施。在机制方面,双方将保障劳动关系稳定,加强业务和人员的交流和培训,加快融合。在考核与激励机制方面,双方将尽快统一构建并完善整合后各业务线和子公司的考核与激励机制。在文化方面,双方将制定公司发展战略,共同构建企业文化,增强员工对公司未来发展的信心。

在业务整合的过渡期内,国联集团和两家券商将严格依据公司治理程序履行相关程序,确保各方面平稳过渡,保障整合过渡期的平稳运行和健康发展。通过充分发挥资源和管理优势,国联证券和民生证券将努力提升整合后的市场竞争力,以更好地服务中国资本市场的发展,为客户、员工、股东和社会创造更多价值。