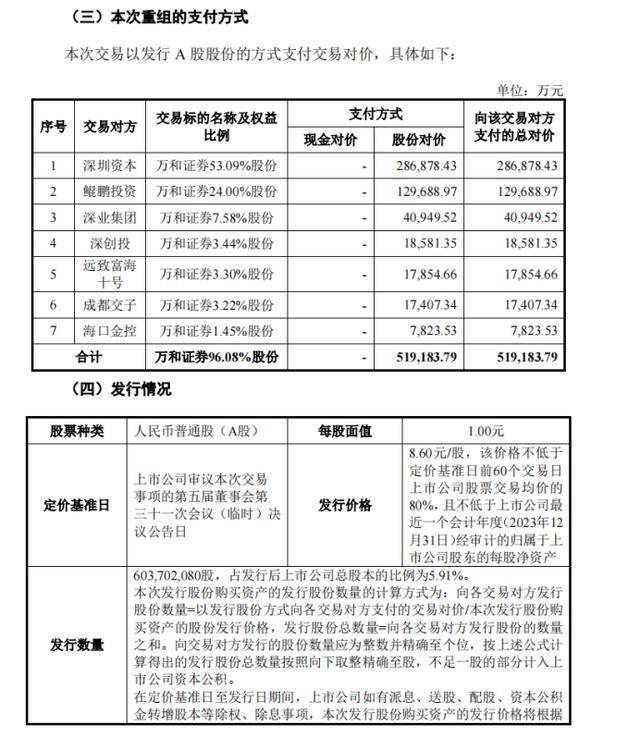

近日,国信证券宣布了一项重大交易计划,拟通过发行A股股份的方式,向包括深圳资本、鲲鹏投资、深业集团等在内的七家交易对象购买其合计持有的万和证券96.08%的股份,交易总额高达51.92亿元。这一交易细节在《国信证券股份有限公司发行股份购买资产暨关联交易报告书(草案)》中得以披露。

此次券商并购事件引发了市场的广泛关注。与之前的“国君+海通”交易类似,市场对于“国信+万和”的交易也产生了诸多讨论和质疑,例如“内部交易”、“空手套白狼”等声音不绝于耳。但实际上,这些质疑源于对交易方式的误解,本次交易并非现金增发,而是换股交易。

交易的核心要点包括:一是交易的本质是换股而非现金定增,国信证券通过增发股份来换取万和证券的股权;二是此次交易不涉及募集配套资金,与“国联+民生”、“国君+海通”等交易有所不同;三是发行股份的定价为8.60元,不低于定价基准日前60个交易日股票交易均价的80%,且高于上市公司最近一个会计年度经审计的每股净资产;四是国信证券将向交易对方发行合计603,702,080股股份,以完成此次收购;五是万和证券的股权定价为1倍市净率(PB),相较于过往案例,收购股价较低。

根据交易草案,国信证券在交易完成后,将对万和证券进行业务、人员、资产、财务、系统等方面的整合,以解决同业竞争和利益冲突问题。同时,国信证券计划依托海南自贸港的政策优势,将万和证券打造成为在跨境资产管理等特定业务领域具备行业领先优势的区域特色券商,推动公司国际业务及创新业务的快速发展。

值得注意的是,尽管万和证券96.08%的股权将注入国信证券,但万和证券的企业法人地位不会发生变化,其债权债务仍由万和证券自身享有和承担。此次交易属于国资系统内的一次股权流动转化,非上市券商万和证券将纳入上市券商国信证券的框架内。

在交易方式上,国信证券通过发行A股股份的方式购买万和证券的股份,定价51.92亿元。这一交易方式引发了市场的广泛关注,尤其是关于收购价格的合理性问题。根据公告,万和证券的股权定价为1倍市净率(PB),相较于今年非上市券商被收购的案例,如民生证券的1.86倍PB、东莞证券的1.26倍PB等,万和证券的收购股价较低。

然而,此次交易也带来了一些潜在的风险。首先,由于万和证券将纳入国信证券的合并报表范围,国信证券的净资产将有所增加,但同时发行股份购买资产也将增加公司总股本,可能导致上市公司即期回报被摊薄。其次,国信证券的发行价较现收盘价折价26%,可能会对现有股东造成压力,稀释现有股东的股权比例。国信证券当前的市净率(PB)为1.3倍,存在破净可能,增发股票数量较多时,可能会进一步加大公司的股价破净压力。

尽管如此,国信证券对于此次交易仍持乐观态度。公司认为,此次交易有利于完善跨区域布局,提升服务国家区域发展战略的能力,进一步提升综合竞争力。同时,国信证券也制定了相应的填补回报措施,以应对即期回报被摊薄的风险。

万和证券作为深圳国资旗下的中小券商,业务结构以自营为主,近两年盈利波动较大。然而,随着此次交易的完成,万和证券将成为国信证券的控股子公司,有望借助国信证券的平台和资源,实现更好的发展。同时,此次交易也将有助于国信证券在广东、四川等地区进一步提升市场竞争力。

人才问题也是此次交易关注的焦点之一。根据交易草案,此次交易不涉及相应员工的劳动关系变更,但万和证券在业务规模扩张和创新业务发展方面对优秀人才的需求大幅增加。因此,如何留住和吸引人才,将是国信证券在未来整合过程中需要面对的重要挑战。