近期,A股市场经历了一场戏剧性的风格转换。从9月24日到12月13日,市场见证了超过500家公司的股价翻倍,更有70多家公司的股价涨幅超过2倍,其中多数为市值较小、价格较低的公司。然而,随着高位股的退潮,大盘股和消费股开始展现出复苏的迹象。

回顾这段行情,9月24日之前,市场情绪一度低迷,红利股因具有抗跌属性而受到投资者的青睐。然而,随着一系列增量政策的出台,场外资金迅速涌入市场,A股的成交额大幅增加,市场活跃度显著提升。这一变化使得原本低价、滞涨的中小市值公司得以“复活”,市场风格出现了根本性的转变。

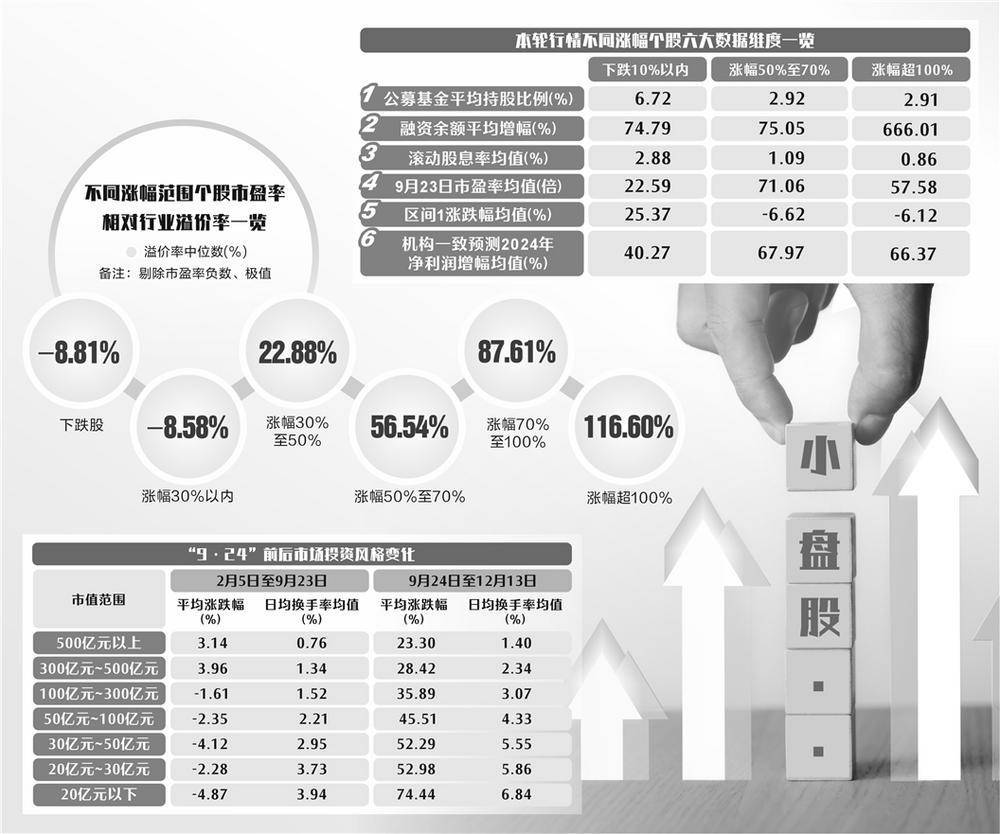

以今年2月5日至9月23日为区间1,9月24日至12月13日为区间2,可以看到,区间1内大盘股表现相对抗跌,而小盘股则表现不佳。深证中小盘指数在此期间下跌了0.43%,而万得大盘股指数则上涨了0.77%。然而,在区间2内,市场风格出现了明显的切换,深证中小盘指数涨幅接近33%,而万得大盘股指数的涨幅则不足23%。

从个股层面来看,市值较低的公司在这轮行情中表现尤为活跃。以9月23日的市值统计,市值低于20亿元的公司,平均涨幅接近75%;市值在20亿元至30亿元和30亿元至50亿元的公司,平均涨幅均超过50%。相比之下,市值超过500亿元的公司,平均涨幅最低,不到24%。小市值公司的换手率也更高,市值20亿元以下的公司平均日均换手率接近7%,而市值500亿元的公司平均日均换手率则不足1.5%。

值得注意的是,本轮行情中的强势股具有一些明显的共性。首先,这些公司的机构持股比例较低。以2024年三季度末的公募基金持股比例为例,涨幅较大的公司机构持股比例普遍较低,涨幅超过50%的公司,公募基金平均持股比例低于3%;涨幅超过100%的公司,公募基金平均持股比例更低。其次,杠杆资金在本轮行情中起到了推波助澜的作用。涨幅位于70%至100%的公司,融资资金平均加仓超过270%;涨幅超过100%的公司,融资资金平均加仓超过660%。这些强势股的股息率普遍偏低,估值较高,且前期涨幅较低。

然而,随着中小盘股估值的不断提升,市场开始担忧风格切换的可能性。数据显示,本轮行情中股价翻倍的公司中,多数公司的市盈率已经严重偏离行业平均水平。东吴证券认为,短期内小盘股的溢价已经充分演绎,2025年将从估值驱动转向业绩驱动,大盘风格或有相对优势。巨丰投顾也表示,在宏观预期持续向好的推动下,资金流向正在发生转变,增持核心资产有望成为市场主流资金配置的主基调,这一趋势性转变或将促成短期内市场风格的重大转向。

事实上,近期市场已经出现了一些新的信号。大消费以及大市值股开始大幅跑赢大盘,而低价股及小盘股则出现回撤。部分高位股甚至大幅下跌,显示出市场风格可能正在发生微妙的变化。华金证券指出,年底出现大小盘风格切换并不常见,但核心驱动因素是政策和流动性。因此,投资者需要密切关注市场动态和政策变化,以应对可能出现的市场风格切换。