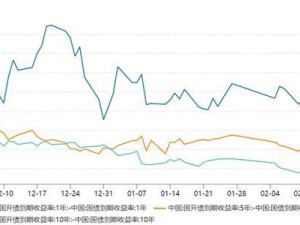

近期,债券市场经历了显著波动,尤其是短端利率的调整更为明显。然而,在这种动荡中,不同利率品种间的差异变化也为投资者提供了新的机遇,特别是国开债与国债之间的相对利差变化。

据统计数据揭示,自2025年年初以来,1年期国开债与同期国债的利差已从32个基点显著缩小至12个基点。更为引人注目的是,进入2月后,10年期国开债与国债的利差甚至降至负值区域。这一趋势反映出市场参与者对于这两类债券的不同看法和偏好。

值得注意的是,近期政策性金融债(包括国开债)受到了市场的热烈追捧。特别是农村商业银行接力基金,已成为政金债的主要买家。数据显示,自上周以来,该基金已买入超过1800亿元的各期限政金债。这一行为显示出机构对于政金债的信心和兴趣。

面对当前债市的震荡格局,市场人士认为,虽然波段交易存在一定的风险,但利用国债和国开债利差的变化进行策略布局仍具有吸引力。具体而言,短端可以配置短期政金债以捕捉利差收窄的机会,而长端则可以考虑配置10年期国债以应对可能的利差走阔。

一位券商固收投资经理指出,国开债与国债之间存在正常利差是合理的,这主要归因于两者在流动性、税收等方面的差异。例如,银行自营资金投资国开债的票息收益需要缴纳25%的所得税,而投资国债则可以免征这一税收。这种税收差异在一定程度上影响了投资者的选择。

年初时,为了配合新发债基的冲量需求,基金产品大量买入了短久期的政金债。然而,近期农商行接力基金已接过这一接力棒,成为政金债的主要买入力量。数据显示,上周农商行买入了超过1100亿元的政金债,涵盖各个期限,其中7-10年期的买入量最大。而基金产品则主要卖出了1-5年期的政金债。

分析人士认为,机构买卖国开债的背后反映了不同的风险偏好和税收优惠政策的影响。对于短端利率债投资而言,银行资金通常更倾向于国债。然而,当国开债与国债之间的利差达到一定水平时,投资者便有机会通过博弈获取利润。

在最新的春季策略报告中,国泰君安固收分析师指出,当前短端国债和国开债的新老券利差博弈空间较大。考虑到债市震荡环境下票息空间有限且波段交易存在风险,中性策略如利用现券市场中老券和次新券的利差收窄以及国债和国开债利差的变化进行布局成为可能的选择。

招商证券固收首席分析师也表达了类似的观点,他认为哑铃策略在当前市场环境下具有更高的性价比。具体来说,采用1年期和10年期国开债组合的哑铃策略预期收益率可能持平甚至略高于5年期的子弹策略,并且具有凸性优势。在债市波动加大的背景下,哑铃策略的凸性优势进一步凸显。

不过,也有市场人士指出,由于10年期国开债与国债的利差已为负值,因此长端国开债的参与性价比有限。对于持有哑铃策略的投资者而言,可以考虑将短端置换为存单或短期政金债,而长端则可以配置一定数量的10年期国债以平衡风险与收益。